Análise Financeira | Demonstração de Resultados

A CRN-Contabilidade empresa que atua na Análise Financeira | Demonstração de Resultados com profissionais económicos e financeiros junto de contabilista certificado especializado na gestão de empresas desenvolveu um artigo direcionado aos gestores de empresas, de modo, a auxiliar no apoio à gestão em diversas áreas ou evidenciar onde atuamos.

Na, análise financeira de demonstração de resultados & balanço analítico, bem como, efetuamos a abordagem detalhada no balanço funcional, indicadores de equilíbrio financeiro, demonstrações financeiras, free cash flow, análise de risco operacional e financeiro determinando os rácios financeiros de uma empresa ao detalhe otimizando necessidades e expectativas.

O que é um balanço funcional?

A abordagem funcional relaciona-se com a liquidez da empresa, ou seja, com a capacidade da empresa em cumprir com as suas obrigações e respeitando o equilíbrio da rentabilidade e solvabilidade.

O balanço financeiro utilizado para análise financeira, abordamos o que é um balanço funcional com detalhe, é onde apresenta correções ao balanço contabilístico. O balanço contabilístico considera que o Ativo (Recursos/Bens) é constituído por capitais próprios e capitais alheios, enquanto o balanço funcional na demonstração do exercício desdobra o Ativo em ativo circulante (<12meses) e fixo (>12meses), que corresponde à soma do capital permanente com o passivo circulante (<12meses).

A finalidade do balanço funcional visa a apresentação da posição económica da empresa, expressando os ativos, passivos e capital próprio anuais que posteriormente irá fornecer dados para a contabilidade analítica da empresa.

A análise ao balanço funcional requer abordagens ao ciclo financeiro da empresa, ao nível do investimento, exploração e tesouraria.

- O ciclo de investimento revela as atividades e decisões da aquisição e alienação de ativos a longo prazo e de atividades de investimento que não são incluídos na demonstração do exercício em equivalentes de caixa.

- O ciclo de exploração engloba atividades e decisões de rédito (comercio e produção), que mais tarde irão resultar em custos e proveitos operacionais na demonstração de resultados e em necessidades de financiamentos a clientes e existências de produção no Balanço, que resultaram no aumento de recursos na demonstração do exercício (crédito aos fornecedores).

- O ciclo de tesouraria corresponde à obtenção de fundos de investimentos e às necessidades de financiamento à atividade de exploração (processo de produção até à venda).

Indicadores de Equilíbrio Financeiro de Curto Prazo na gestão

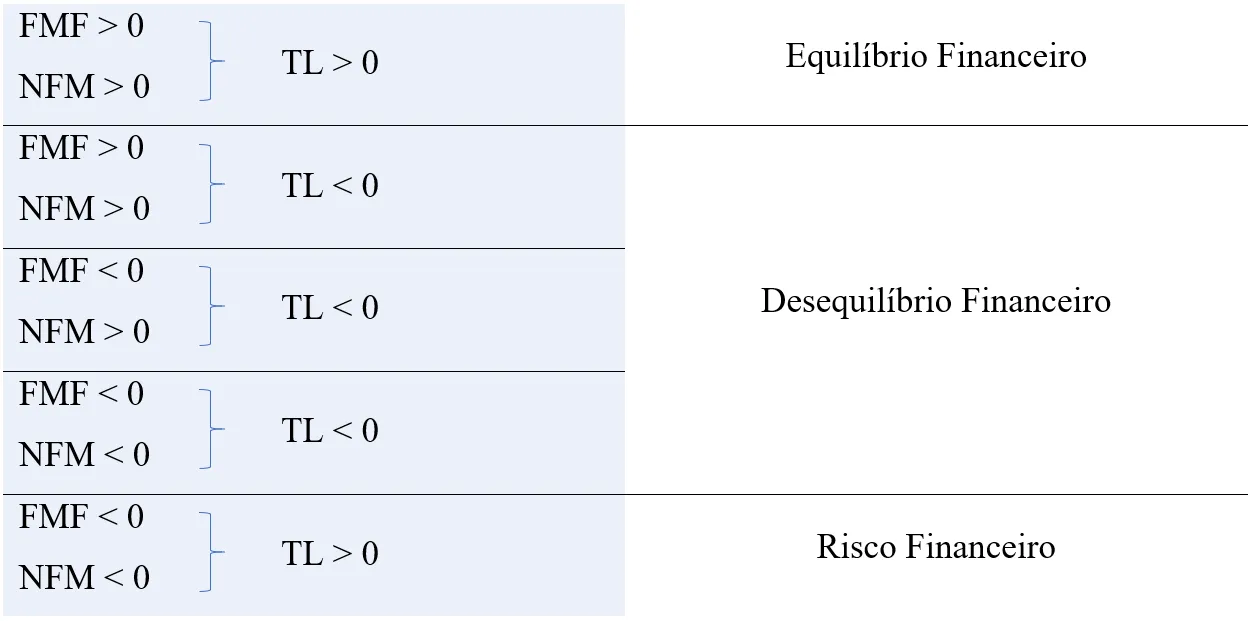

A análise funcional está ligada ao Balanço Funcional e ao ciclo financeiro da empresa na demonstração de resultados. Avalia os recursos utilizados no financiamento do ciclo operacional e as necessidades de equilíbrio financeiro de curto prazo, como FMF, NFM e TL a cada exercício.

Fundo Maneio Funcional (FMF)

No âmbito da análise funcional, é fundamental compreender o Fundo de Maneio relativamente ao fluxo de caixa acumulado da estratégia financeira e otimização da situação impostos de uma determinada empresa. A diferença entre os capitais permanentes e o ativo não corrente revela se os fundos estáveis podem financiar o investimento no ciclo operacional. Se o Fundo de Maneio for maior que 0, significa que parte dos fundos estáveis pode financiar o investimento. Se for menor que 0, os capitais estáveis não conseguem suportar os ativos não correntes, aumentando o risco financeiro da empresa, analise o resultado do exercício da sua empresa, especial atenção para o resultado líquido do período, na demonstração de resultados.

Necessidades de Fundo Maneio (NFM)

As necessidades de fundo maneio face a despesas correspondem aos défices de financiamento ciclo de exploração verifique o seu resultado do exercício quanto a desempenho na demonstração do resultado, resultando neste modo na diferença entre as Necessidades Cíclicas (existências, clientes, EOEP e outros devedores) e os Recursos Cíclicos (fornecedores, adiantamento de clientes, EOEP, outros credores).

NFM>0 – Indica necessidades de financiamento na exploração. NFM<0 – Mostra excedentes financeiros na exploração. Controlar necessidades de fundo envolve equilibrar entradas e saídas de caixa do ciclo operacional e de exploração.

Tesouraria Líquida (TL)

A tesouraria líquida resulta da diferença entre o FMF e as NFM, que advêm de dados contabilísticos disponíveis e realizados em empresas de contabilidade. Em pode resultar igualmente da diferença da Tesouraria Ativa (Caixa e Equivalentes, Títulos negociáveis, Grupos de Empresas, Acréscimos e Diferimentos) com a Tesouraria Passiva (Operações de financiamento), dados recolhidos na contabilidade de gestão.

Tipos de Demonstrações Financeiras

A análise financeira revê os documentos nos tipos de demonstrações financeiras resultados líquidos da empresa, capitais próprios do balanço, resultado do exercício num determinado período, tempo como:

- Balanços financeiros,

- Resultados financeiros,

- Mudanças no capital próprio,

- Fluxo de caixa,

- Informações adicionais.

O que é Free Cash Flow?

Indicamos o que é o free cash flow de uma empresa, no fundo é o resultado do fluxo de caixa, ou seja, do resultado operacional após liquidado os impostos, e acrescidos de custos que não estão associados a saída de dinheiro (amortizações e provisões).

Investimentos em fundo maneio ou capital fixo, elementos retirados da contabilidade da empresa.

Quando o valor de free cash flow se apresentar negativo significa que a empresa não possuía meios monetários (disponíveis) em investimentos realizados, deste modo existiu financiamento de capital alheio (empréstimos ou entradas de sócios).

Análise de Risco Operacional e Financeiro?

A análise de risco operacional e financeiro requerem rácios que as fundamentem, baseando-se nas, obtidas pela contabilidade. A análise do risco operacional passa pela quantificação da volatilidade dos resultados operacionais, em correlação com esta análise financeira quantifica a volatilidade do resultado líquido após o endividamento.

O risco operacional tem como base de estudo os seguintes indicadores:

O Grau de Alavanca Operacional (GAO) é determinado pela margem de contribuição (Vendas – Custos Variáveis) e influenciado pelos Custos Fixos e pelas Vendas. Quanto maiores os Custos Fixos, maior é o GAO, enquanto um maior volume de Vendas resulta num resultado operacional mais favorável.

- O ponto crítico operacional corresponde ao nível de vendas necessárias para fazer face aos custos de exploração. Quanto menor o GAO, maior a distância que o volume de vendas supera o ponto crítico e consequentemente menor risco económico e maior margem de segurança. Por exemplo, pode atuar nas reduções de justo valor, custo de produção e aumentar rendimentos da empresa, qual a facilidade de gerar rendimentos? à margem para mais trabalhos, questiono qual a situação e evite despesas adicionais do exercício em curso, faça uma avaliação de taxes, desenhe um ponto de partida para tomada de decisões e obter os ganhos definidos.

Cuidados a ter:

- Um curso de empreendedorismo pode auxiliar nas vendas de produtos temporalmente.

- Evite gastos com juros e aumente a EBITDA do período (um ano).

- Concluímos deste modo que quanto maior o GAO, maior será o risco do negócio. Por isso aumento o resultado líquido do exercício reduza gastos em cada período e nota que é importante para o futura da empresa.

- É importante uma boa demonstração de resultados com menos gastos no período evitando despesas adicionais.

- Um bom regime de competência nos lançamentos dos movimentos de despesas, gastos, e rendimentos, imparidade de dívidas, imparidade de investimentos, imparidade de inventários, imposto de renda.

O risco financeiro tem como objetivo de estudo o Grau de Alavanca Financeira (GAF) , tendo como base o conhecimento da rentabilidade da empresa dos rendimentos e dos gastos do período evite despesas adicionais. O grau de alavanca financeira revela a variação percentual dos resultados líquidos, pelo que quanto maior o valor do GAF, maior será o risco financeiro da empresa.

Ex: Um GAF de 2 significa que, face a um aumento do resultado operacional em 1% o RAI (Resultado Antes do Imposto) e consequentemente, o RL (Resultado Líquido) irá aumentar 2%.

Conclusões:

A administração através da prestação de contas analisa a produção dos bens, o desempenho financeiro da empresa.

O facto de necessidade de empréstimo analisa os gastos de financiamento, saída de recursos.

Link:

«Demonstrações do Resultado do Exercício e as suas Contribuições para o Ambiente Cosporativo»

Lei nº 6.404, de 15 – 12 – 1976

Download